Малый бизнес может претендовать на налоговые льготы. Например, если они действуют в вашем регионе, налоговая ставка будет 0% на два первых года работы после регистрации. Из статьи вы узнаете, какие льготы может получить ваш бизнес.

Налоговые каникулы для новых ИП

Налоговые каникулы — это право не платить налог на доход какой-то промежуток времени. От уплаты других налогов и страховых взносов каникулы не освобождают. Каникулами можно воспользоваться до конца 2026 года.

Для индивидуальных предпринимателей есть два вида региональных льгот:

- Ставка 0% на первые два года работы на УСН или патенте.

- Сниженная налоговая ставка — это только для УСН.

Нулевая налоговая ставка действует не для всех кодов ОКВЭД и не во всех регионах. Правила такие:

- ИП зарегистрирован или возобновил предпринимательскую деятельность после введения налоговых каникул в регионе.

- Система налогообложения — УСН или ПСН.

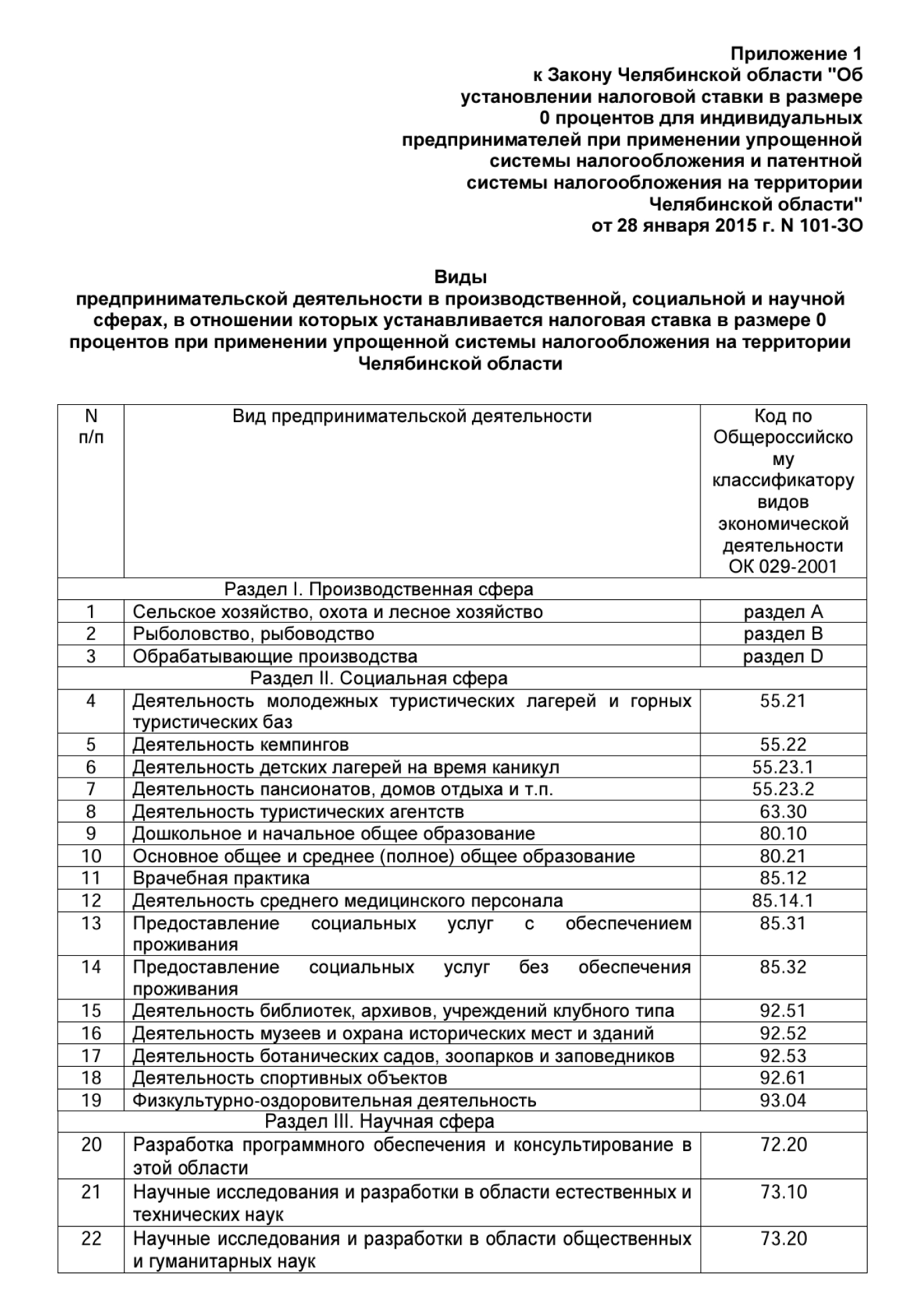

- Предприниматель ведет деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению, услуг по предоставлению временного проживания, туруслуг. Конкретный список кодов ОКВЭД устанавливает регион.

- Льготный код ОКВЭД основной.

Для ИП на УСН: на освобожденную от налога деятельность должно приходиться от 70% доходов ИП. Если, например, вы ремонтируете компьютеры и продаете к ним комплектующие, минимум 70% доходов должно поступать именно от ремонта. Налоговая может это проверить: если основной доход будет не за счет ремонта, а за счет продаж, начислит налог по полной ставке.

Для ИП на патенте: регионы могут вводить свои ограничения — например, на уровень дохода, при котором действует нулевая ставка. Если будете зарабатывать больше лимита, льготы не будет.

Как узнать о льготах с помощью сервиса налоговой службы

На сайте налоговой службы есть сервис, который помогает подобрать выгодную для бизнеса систему налогообложения. Там вы можете узнать о льготах в конкретном регионе.

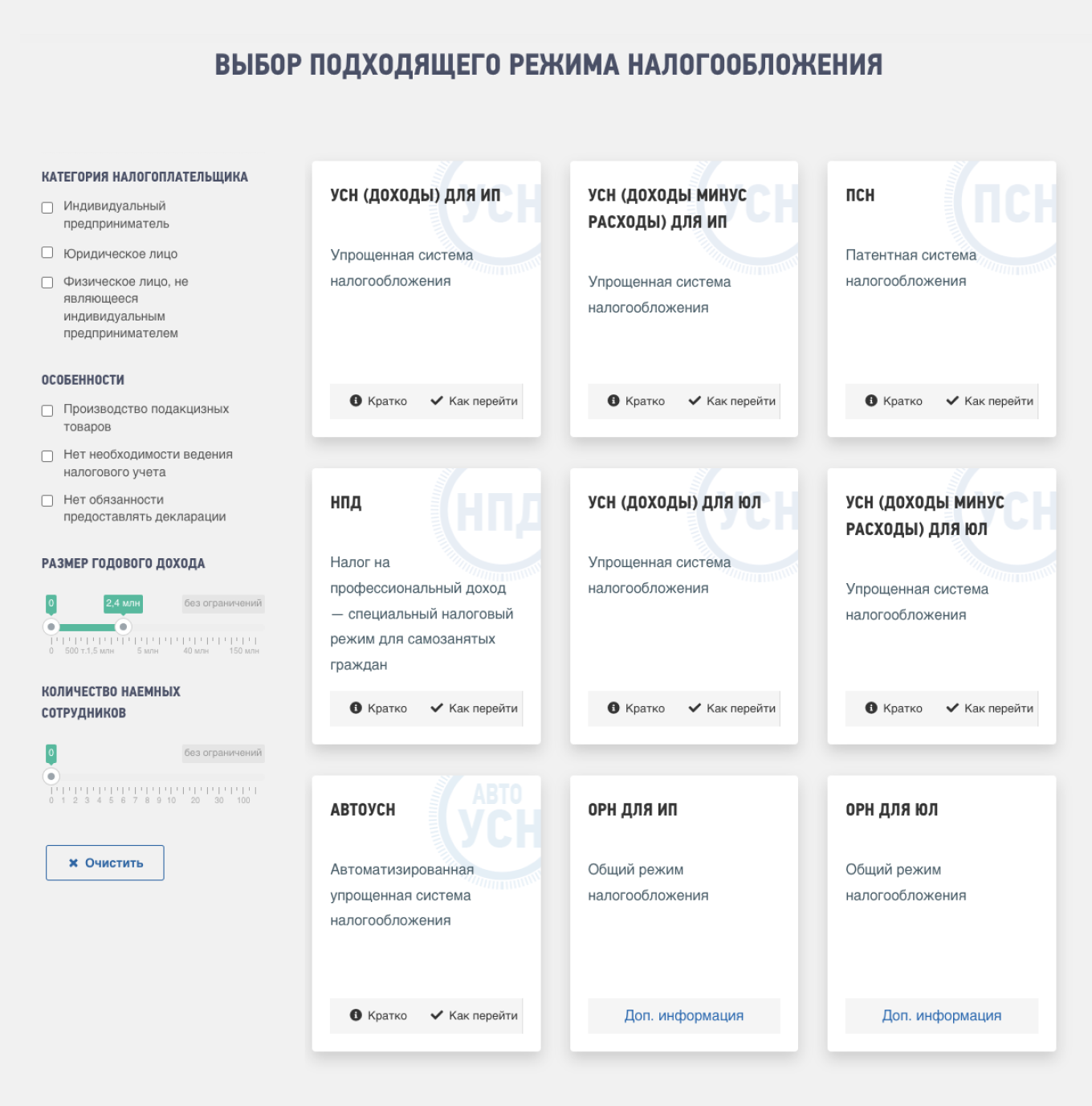

В сервисе надо выбрать категорию налогоплательщика: ИП, юрлицо или физлицо без статуса ИП. Потом указать размер годового дохода и количество сотрудников. Если вы занимаетесь производством подакцизных товаров или у вас есть другие особенные условия от налоговой — отметьте их галочкой. Дальше сервис предложит подходящие режимы налогообложения.

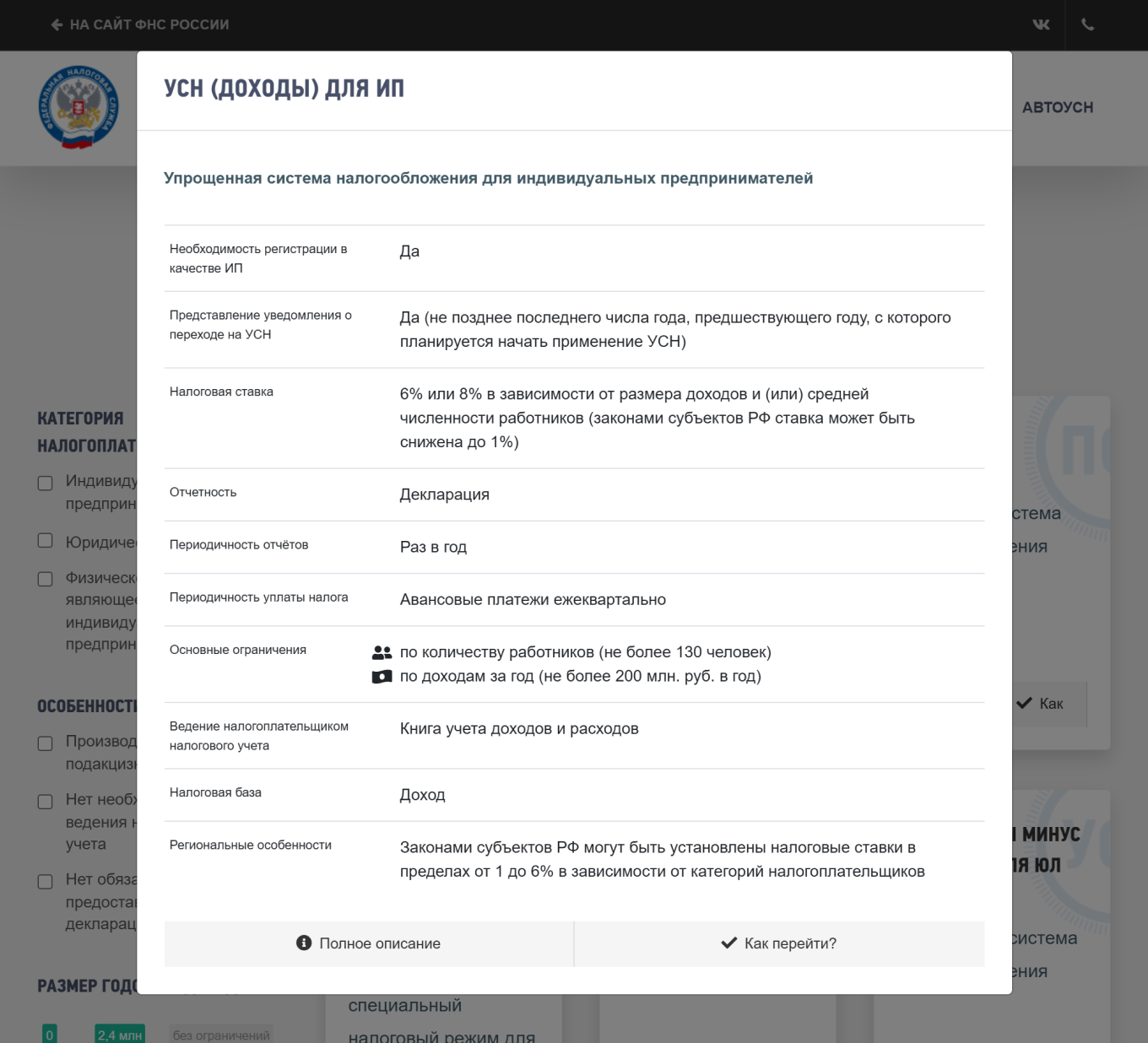

В карточке каждого режима налогообложения ссылка на описание — кнопка «Кратко». Нажмите на нее, и откроется окно.

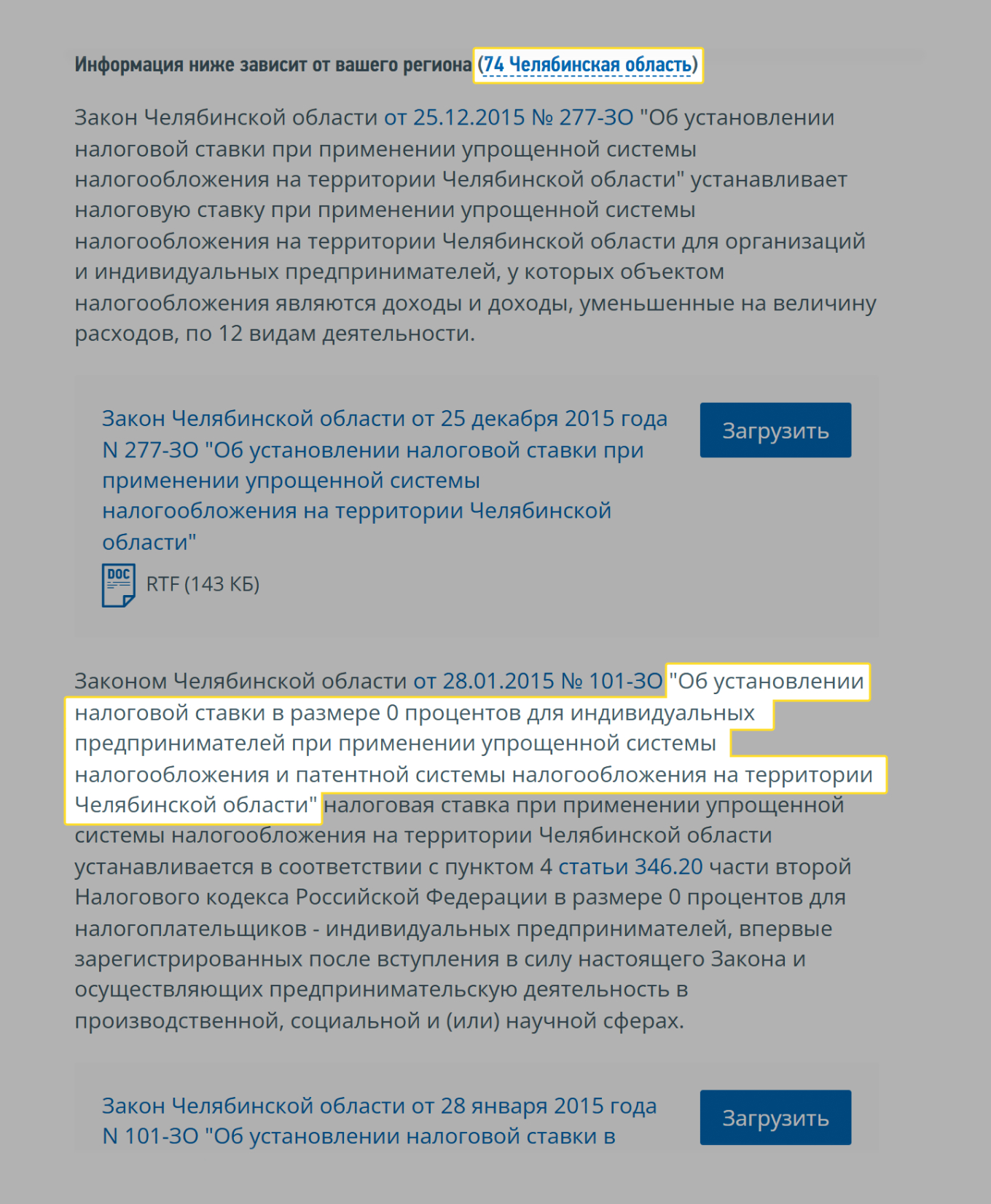

В карточке с полным описанием — условия режима, как на него перейти, какие налоги нужно будет платить и когда. И в самом конце — информация по налоговой ставке и все законодательные акты, которые касаются налоговых льгот в вашем регионе. Здесь их и надо искать.

В подробном описании режима налогообложения — ссылка на список кодов ОКВЭД, на которые распространяется льгота.

По клику скачивается вордовский файл, в нем ищите свой код ОКВЭД.

Если ваш код ОКВЭД в списке, значит, вы имеете право на налоговую льготу. Учитывайте это при расчете налога, если делаете это вручную, или внесите это условие в программу, если пользуетесь онлайн-бухгалтерией.

Как встроить нейросети в процессы

Что делать, если вы не знали о льготах, которые вам положены

Рассказываем, что делать, если налоговые льготы вам положены, но вы про это не знали.

ПСН. При подаче уведомления о выдаче патента нужно указать вид деятельности и ссылку на региональный закон о налоговых каникулах. Налоговая сверится с законом и выдаст патент с нулевой стоимостью, если ставка 0%.

УСН. ИП на УСН сам рассчитывает авансовые платежи. Поэтому если предприниматель не применял льготную ставку и не заявил ее в декларации, будет платить по полной. Если на ваши коды ОКВЭД действуют льготы, подайте уточненную декларацию с правильной ставкой. Тогда появится переплата — ее можно вернуть или зачесть в счет будущих платежей, пеней или штрафов по ним.

Если в чем-то сомневаетесь, свяжитесь с вашей налоговой. Проще всего найти номер телефона и позвонить напрямую в инспекцию, которая относится к адресу вашей регистрации.

НДС 0% для гостинично-туристического бизнеса

Перечень объектов туристской индустрии, которые могут воспользоваться нулевой ставкой НДС, утвержден приказом Минэкономразвития.

В перечень входят девять видов объектов, в том числе:

- гостиницы и кемпинги;

- многофункциональные комплексы, у которых есть гостиницы;

- развлекательные или спортивно-оздоровительные комплексы, в том числе детские;

- конгресс-центры, горнолыжные трассы и горнолыжные комплексы;

- аквапарки;

- объекты общепита, которые входят в состав объектов из пунктов 1—8 перечня.

Это значит, что применять нулевую ставку НДС смогут объекты, в которых есть места для временного размещения посетителей, и только по стоимости услуг проживания. Например, гостиницы, кемпинги или горнолыжные трассы.

Но может так произойти, что гостиничный бизнес на УСН за 2024 год или в 2025 году заработает более 60 млн рублей и станет плательщиком НДС. В такой ситуации нулевая ставка для услуг проживания сохранится, только если по остальным продажам упрощенец будет платить НДС по общим ставкам 10 или 20%.

Если же он предпочтет пониженные ставки 5 или 7%, применять их придется и к услугам проживания.

Освобождение от НДС ввоза технологического оборудования

По общему правилу импорт отдельных видов технологического оборудования, аналоги которого в России не производятся, освобожден от обложения НДС.

Перечень оборудования, освобожденного от НДС при импорте, периодически обновляется.

Освобождение распространяется не только на само оборудование, но и на комплектующие и запчасти к нему.

Освобождение общепита от НДС

Льготу по НДС вправе применять ИП на общем режиме, а с 2025 года и на УСН, которые оказывают услуги общепита:

- в ресторанах, кафе, барах, предприятиях быстрого обслуживания, буфетах, кафетериях, столовых, закусочных, отделах кулинарии при этих объектах и других аналогичных предприятиях общепита;

- вне предприятий общепита по месту, выбранному заказчиком, то есть выездное обслуживание.

Еще могут воспользоваться льготой ИП, которые продают населению:

- купленную у третьих лиц продукцию общепита через объекты общепита — письмо Минфина от 25.11.2021 № 03-07-07/95283;

- произведенные полуфабрикаты через объекты общепита — письмо Минфина от 23.11.2021 № 03-07-11/94601;

- продукцию общепита через собственный отдел кулинарии — письмо Минфина от 30.07.2021 № 03-07-11/61177.

Освобождение услуг общепита от НДС не зависит от способов доставки продукции, способов оформления заказа и оплаты этой продукции покупателем. Например, льготу вправе применять предприятия общепита, которые доставляют заказы покупателям как своими силами, так и с привлечением сторонней организации.

Уведомлять налоговую инспекцию об использовании льготы по НДС налогоплательщикам не нужно. Инспекция узнает об этом из раздела 7 декларации по НДС.

Ускоренный порядок возмещения НДС

Перечень условий применения заявительного порядка возмещения НДС — в налоговом кодексе. ИП на ОСН или УСН с общими ставками налога могут воспользоваться ускоренным порядком в таких случаях:

- ИП возмещает НДС за налоговые периоды 2022 — 2025 годов, при УСН — только за 2025 год, и на дату подачи заявления не находится в процессе банкротства — подп. 8 п. 2 ст. 176.1 НК РФ;

- возврат в бюджет возмещаемой суммы обеспечен действующей банковской гарантией — подп. 2 п. 2 ст. 176.1 НК РФ;

- обязанность по уплате налога обеспечена поручительством — подп. 5 п. 2 ст. 176.1 НК РФ;

- за три предыдущих года ИП уплатил налоги: НДС, акцизы — не менее 2 млрд рублей и на дату подачи заявления о возмещении налога в заявительном порядке в отношении него не возбуждено дело о банкротстве — подп. 1 п. 2 ст. 176.1 НК РФ.

Чтобы возместить НДС в упрощенном порядке, нужно подать в электронном виде: декларацию, заявление на возмещение, банковскую гарантию и договор поручительства.

Банковскую гарантию банк направит в налоговую самостоятельно не позднее дня, следующего за днем выдачи такой гарантии.

Пониженный тариф страховых взносов

Основной тариф взносов — 30% от зарплаты сотрудников. Право на пониженные тарифы зависит от вида деятельности и ряда дополнительных показателей у страхователя. Например, от численности сотрудников.

В 2025 году действуют две основные группы пониженных тарифов.

15% с выплат свыше 1,5 МРОТ. Тариф применяют страхователи:

- из реестра МСП, а также общепит, у которого до 1 500 работников;

- те, кто участвует в проекте «Сколково» или в инновационных научно-технологических проектах.

7,6% с выплат до предельной базы — 2 759 000 ₽ в 2025 году. Тариф применяют:

- отдельные резиденты особых территорий, плательщики, которые зарегистрированы на ряде особых территорий;

- аниматоры;

- обрабатывающие производства из реестра МСП, кроме производителей напитков, табачных изделий, нефтепродуктов и металлургии, у которых не менее 70% дохода — от основной деятельности.

К выплатам свыше предельной базы эти страхователи применяют тариф 0%.

ИП может иметь право на пониженный тариф одновременно как участник Сколково или субъект МСП. Тогда он сам выбирает, какую льготу применять. Совмещать пониженные тарифы для разных льготных категорий плательщиков взносов нельзя.

Подтвердить право на пониженные тарифы страховых взносов можно документами. Сдайте их по запросу налоговой в рамках камеральной проверки расчета по страховым взносам.

Главное

- После регистрации бизнеса некоторые предприниматели могут два года не платить налог.

- Налоговые каникулы касаются только налога на доход. Взносы ИП за себя и за сотрудников, НДС при ОСН, а с 2025 года и при УСН платить все равно нужно.

- Налоговыми каникулами можно успеть воспользоваться до конца 2026 года.

Какие возможности есть у вашего бизнеса, чтобы легально экономить на налогах и сборах, делитесь опытом.