Индивидуальным предпринимателям на упрощенной системе налогообложения весной нужно уплатить налог и сдать декларацию. Все даты и цифры актуальны для 2025 года.

УСН в 2025 году

Обратите внимание, с 2025 года упрощенка принципиально меняется в связи с налоговой реформой. Отменяют повышенные ставки, а бизнес на УСН с годовым доходом свыше 60 000 000 ₽ будет платить НДС.

Все изменения подробно разобрали в отдельной статье.

До 25 апреля — сдать декларацию за 2024 год

Декларацию по УСН за предыдущий год предприниматели сдают до 25 апреля текущего года. Мы рекомендуем сделать это заранее. Если что-то будет не так и декларацию не примут, у вас останется время подать исправленную.

С 1 января 2025 года действует новая форма декларации по УСН.

В декларации надо отразить все данные, которые нужны для расчета налога.

Форма по КНД 1152017 — налоговая декларация на УСН

Налоговую декларацию по форме КНД 1152017 сдают все компании и ИП на УСН раз в год.

Составили шаблон формы — можете скачать и заполнить по образцу.

На УСН «Доходы» в декларацию надо внести доходы, начисленные авансовые платежи и страховые взносы ИП за предыдущий год. На УСН «Доходы минус расходы» — внести доходы и расходы бизнеса.

Если ИП не вел деятельность в прошлом году, ему все равно придется сдавать декларацию — ее называют нулевой.

В Т-Банке автоматически сформировать декларацию поможет сервис онлайн-бухгалтерии — вам останется только проверить данные и подписать декларацию через приложение.

До 25 апреля — подать уведомление о сумме авансового платежа за первый квартал 2025 года

По авансовым платежам по УСН нужно подать уведомление в налоговую до 25-го числа месяца их уплаты.

Например, ИП должен уплатить авансовый платеж по УСН за 1‑й квартал до 28 апреля. Значит, до 25 апреля он подает уведомление в налоговую, что с ЕНС нужно списать аванс по УСН.

До 28 апреля — уплатить авансовый платеж по УСН за первый квартал

Авансовый платеж по налогу за первый квартал текущего года с доходов или прибыли, которые вы заработали с 1 января по 31 марта, надо уплатить до 28 апреля.

Ставка налога зависит от вида упрощенки. На УСН «Доходы» обычно ставка — 6%, на УСН «Доходы минус расходы» — 15%. В некоторых регионах ставка может быть меньше.

На УСН «Доходы» взносы ИП за себя к уплате в текущем году можно вычесть из налога без их перечисления на ЕНС. С 1 января 2025 года так могут сделать и ИП на УСН «Доходы минус расходы». Только взносы они вычитают не из налога, а из суммы дохода.

Страховые взносы за работников при любой УСН влияют на налоговые обязательства, только если ИП перечислил их на ЕНС.

Важно: если у ИП на УСН «Доходы» нет работников, он может вычесть из налога все взносы, сократив сумму вплоть до нуля. А если есть хотя бы один сотрудник — налог можно уменьшить максимум наполовину.

Пример вычета фиксированных взносов ИП на УСН «Доходы» без работников. Налоговая ставка — 6%. Доход ИП за первый квартал — 2 000 000 ₽. Сумма фиксированных страховых взносов для ИП в 2025 году — 53 658 ₽.

Пример уменьшения налога для ИП на УСН «Доходы минус расходы» без сотрудников. Налоговая ставка — 15%. Доход ИП за первый квартал —

Важно, что на УСН «Доходы минус расходы» взносы не уменьшают налог напрямую, их включают в расходы и так снижают налоговую базу. Предположим, ИП платит по ¼ фиксированных взносов ежеквартально. В таком случае он может уменьшить доходы за квартал на эту сумму или сразу на полную фиксированную ставку взносов — 53 658 ₽.

Авансовый платеж к уплате за квартал: (3 000 000 − 2 300 000) × 15% = 105 000 ₽.

До 28 апреля — уплатить налог по УСН за 2024 год

Итоговый налог на УСН «Доходы» рассчитывают так: из общей суммы налога вычитают сумму начисленных авансовых платежей и взносы за себя, подлежащие уплате в текущем году.

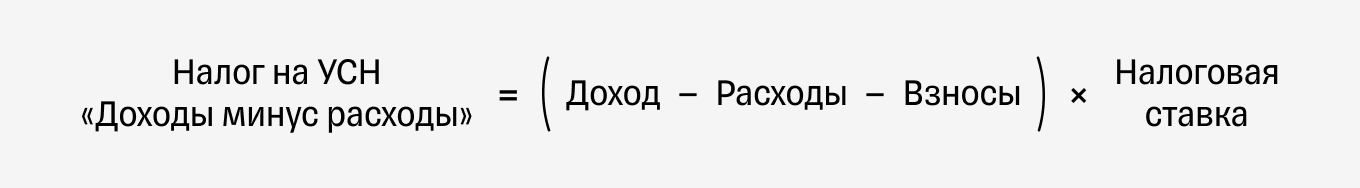

На УСН «Доходы минус расходы» из годовой суммы доходов вычитают затраты за год, включая взносы за себя и работников, умножают результат на налоговую ставку и уменьшают его на квартальные авансовые платежи.

Уведомление по итоговому налогу по УСН подавать не нужно, так как его уплачивают после подачи декларации.

До 25 апреля — сдать декларацию по НДС, если доход превысил 60 млн рублей

Если доход ИП за 2024 год — свыше 60 млн рублей, нужно сдать квартальную декларацию по НДС и уплатить налог. Если доходы за 2024 год меньше — вы освобождены от НДС.

Обязанность платить НДС возникает с месяца, следующего за месяцем, в котором доход превысил 60 млн рублей. Например, если за январь — февраль 2025 года вы превысили этот порог, с марта начнете платить НДС. И не позднее 25 апреля должны сдать декларацию по НДС в электронном виде.

Если применяете пониженные ставки НДС 5 или 7%, то формула расчета НДС будет такой:

Компания применяет УСН «Доходы минус расходы» — ставка 15%, НДС — 7%. Доход за первый квартал 2025 года — 62 млн рублей.

Рассчитываем налог к уплате: 62 000 000 ₽ × 7% = 4 340 000 ₽.

До 28 апреля — уплатить треть или всю сумму НДС за первый квартал

Сумму НДС включите в ЕНП. Ее можно перечислить одним платежом до 28-го числа месяца, следующего за отчетным кварталом, или равными долями в течение трех месяцев, следующих за отчетным кварталом.

Сумма НДС к уплате за первый квартал — 4 340 000 ₽. Значит, к перечислению:

— до 28 апреля — 1 446 667 ₽;

— до 28 мая — 1 446 667 ₽;

— до 30 июня — 1 446 666 ₽, так как 28‑е выпадает на выходной день.

Если вы освобождены от уплаты НДС, но выставили счет-фактуру с НДС, — уплатите всю сумму до 28 апреля, без разбивки на три месяца.

Важные даты для ИП на УСН весной

До 25 апреля — сдать декларацию за предыдущий год.

До 25 апреля — подать уведомление о сумме авансового платежа за первый квартал текущего.

До 28 апреля — уплатить авансовый платеж за первый квартал текущего года.

До 28 апреля — уплатить налог за предыдущий год.

До 25 апреля — сдать декларацию по НДС, если доход превысил 60 млн рублей.

До 28 апреля — уплатить треть или всю сумму НДС за первый квартал.

Как считаете, какие сложности могут быть при сдаче декларации?

Здравствуйте.

Возможно стоит попробовать развить бизнес так, чтобы был нужный вам доход. На нашем

сайте — https://secrets.tinkoff.ru/

есть много материала и курсов на эту тему, рекомендуем ознакомиться.

После ознакомления с материалами и курсами какой будет толк?

Здесь уже все будет зависеть от вас и ваших действий.

Объясните как действовать если нет денег, банки денег не дают пому что жлобы?

Мы только делимся с вами знаниями. Как вы их будете применять — зависит от вас. Также рекомендуем подборку

статей и историй — https://secrets.tinkoff.ru/biznes-s-nulya/

других компаний, построивших свой бизнес. Берите на вооружение! 😉

Необходимо ли в 2024 году подавать уведомление об уплате фиксированных взносов и налога УСН. На сайте ФНС во вкладке для ИП выбирается просто пополнить УСН. Если необходимо где взять форму и каким образом направлять?

Павел, добрый день! Нужно подавать уведомление об исчисленных авансах по УСН. Как заполнить и куда подавать, писали тут https://secrets.tinkoff.ru/buhgalteriya/uvedomlenie-ob-ischislennyh-summah-nalogov-2/

Партнеры, вот дальше второго абзаца и читать неохота. Пишете в тексте про новую декларацию 2025, а под черной иконкой выгружается старая((( от 2020-го.

Константин, добрый день! За 2024 год декларация сдается по старой форме. Обновим форму, когда сдадут старую.

Если нет денег на оплату тогда как быть?