Федеральный закон от 25.02.2022 № 17–ФЗ ввел АвтоУСН, или АУСН, как эксперимент в четырех регионах. Каждый год к эксперименту присоединяются новые регионы. Режим похож на обычную упрощенку с одним важным отличием от УСН: налоговую нагрузку и расчет налогов берет на себя ФНС. Это сокращает время на бухгалтерию и делает учет прозрачным.

Стоит ли переходить на АвтоУСН? Разберемся, кто может использовать этот режим, какие у него преимущества и недостатки, сколько и каких налогов придется заплатить, что важно учесть при выборе АУСН.

Какие условия, чтобы работать на АУСН

В настоящее время спецрежим доступен в 58 регионах, это две трети всех регионов страны. Список таких регионов можно уточнить на сайте ФНС, он пополняется. Это важно учитывать, если ИП и юрлица зарегистрированы за пределами этих регионов.

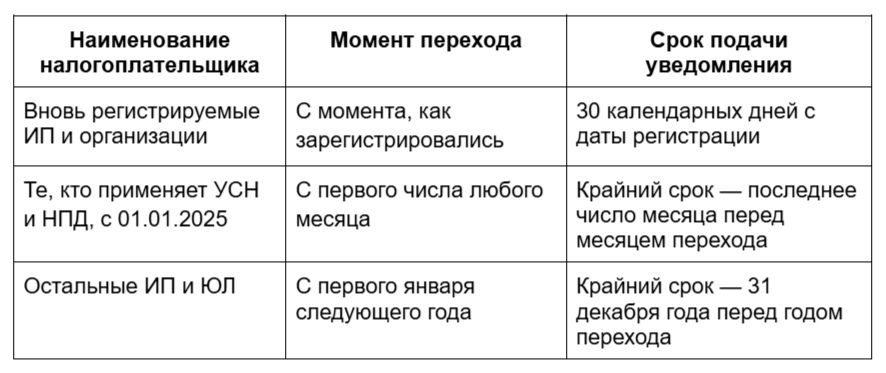

Захотели работать на АУСН — пожалуйста. Нужно лишь подать уведомление в электронном виде в ФНС, на бумаге уведомление не принимается. Для этого воспользуйтесь ЛК налогоплательщика или ЛК уполномоченного банка. Кто и когда может перейти на АУСН, смотрите в таблице, которую подготовили методисты Scloud.

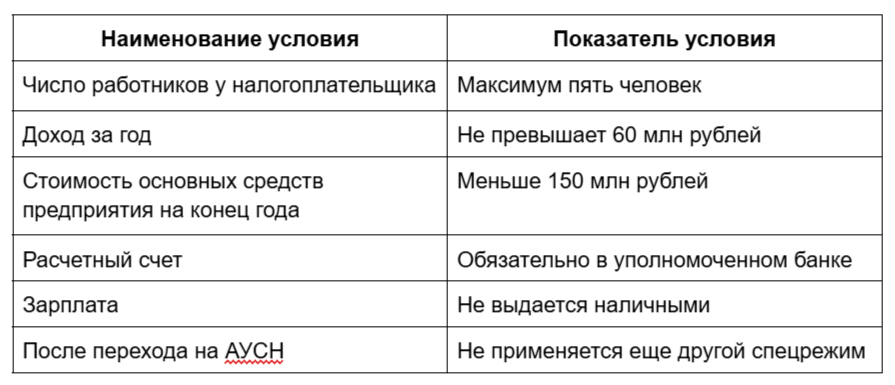

Перед регистрацией для перехода на АвтоУСН проверьте, соблюдается ли у вашей организации одновременно ряд условий.

Обязательно проверьте, не попадает ли ваше предприятие в список тех, кто на основании п. 2 ст. 3 закона № 17–ФЗ лишен возможности применять АУСН.

Итак, все формальности соблюдены. Теперь давайте разбираться в тонкостях этого спецрежима.

Рассылка: как вести бизнес в России

Пять полезных писем пришлем сразу после подписки. В них — бизнес‑идеи, готовые промпты для нейросетей, советы, как выбрать налоговый режим и получать пассивный доход

Какова специфика режима АвтоУСН

Цель АУСН — упростить налоговый учет и снизить расходы на бухгалтерскую службу. Смысл определения «автоматизированная», то есть АвтоУСН, в том, что предпринимателям не нужно самим считать налог. ФНС самостоятельно рассчитает его по полученным данным и известит плательщика налога об итоговой сумме. Предпринимателям остается лишь вести учет доходов и расходов в ЛК налогоплательщика или банка.

С какой налоговой базы и сколько платить налога. Спецрежим очень напоминает обычную УСН. Налог по АвтоУСН уплачивается, как и в УСН, с «доходов» или с «доходов минус расходы», но разница в ставке налога.

Если выберите АУСН на «доходах минус расходы», примите во внимание несколько нюансов:

- Минимальный налог. Составляет 3% от всех доходов. Если при расчете налог получится меньше этих 3%, то минимальный все равно придется заплатить.

- Торговый сбор. Включите в состав расходов.

- Убыток. Перенесите на последующие периоды, пока весь не учтете в период действия АУСН, до 31.12.2027.

- Расходы. Не все расходы можно учесть. Пункт 4 ст. 6 закона № 17–ФЗ содержит список таких расходов.

Торговый сбор при АУСН на «доходах» перенесите на следующие периоды, подайте заявление в налоговую, и они уменьшат налог.

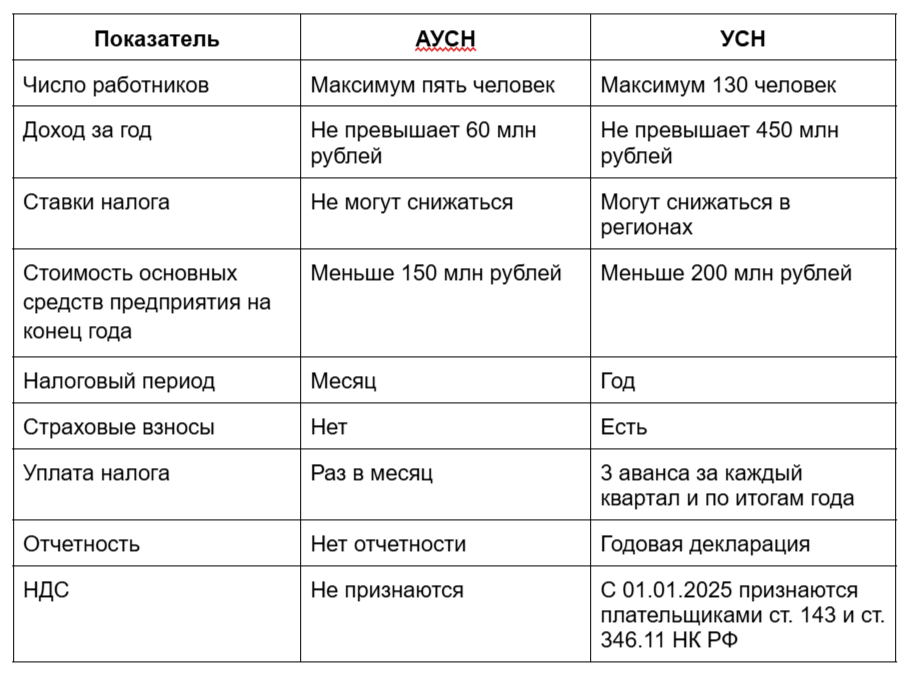

Помимо разницы в ставках, есть еще отличия этого спецрежима от обычной УСН. Они приведены в таблице, которую мы подготовили.

Выбор, по какой системе работать, зависит от многих факторов и остается за бизнесменом.

Каковы особенности расчета и уплаты налога. Налоговым периодом для этого режима считается месяц. Самим рассчитывать ничего не надо, это делает ФНС. После окончания месяца, крайний срок — 15‑е число следующего, будет уведомление в ЛК с суммой налога, который нужно перечислить не позднее 25‑го числа этого месяца.

Возникает вопрос: как же налоговая инспекция узнает обо всех доходах и расходах? Все просто и прозрачно. Данные ФНС получает от банка, из отчетов ККТ и из ЛК на сайте ФНС или банка по тем доходам и расходам, которые не прошли через банк или ККТ. Заносят вручную, например, взаимные расчеты или когда вернули вам долг.

На основании п. 3 ст. 15 закона № 17–ФЗ до 7‑го числа следующего месяца проверьте в ЛК банка: правильно или нет банк отразил операции за текущий месяц. Если не исправить ошибку, а банк уже передаст сведения, то исправить неточность можно в течение 3 лет.

Какие отчеты сдают на АвтоУСН. Часто предприниматели «клюют» на то, когда им рекламируют автоупрощенку и говорят, что вести учет будете в ЛК ФНС или банка, а отчеты сдавать не нужно. Они в процессе работы понимают, что какой–никакой, а минимум отчетов сдавать придется. Что же входит в минимум?

- Производите выплаты по дивидендам — предоставьте декларацию по налогу на прибыль.

- Выставляете счета–фактуры с НДС — сдайте декларацию по НДС.

- Трудоустроили сотрудников — предоставьте сведения из подраздела 1 формы ЕФС–1: о трудовой деятельности (подраздел 1.1) и о страховом стаже, (подраздел 1.2).

Отчеты, которые автоупрощенцам отменили:

- годовой по УСН;

- расчет 6–НДФЛ;

- персонифицированные сведения на сотрудников;

- расчет по страховым взносам.

Небольшое количество отчетов — это плюс, чтобы начать применять АУСН. Только есть один нюанс для юридических лиц — вести бухучет и сдавать бухгалтерскую отчетность им закон не отменял. ИП освобождены от этого. Что же предпринять в этом случае? Выход для вновь образованных юрлиц один — это приобрести учетную программу, которая подходит вашей сфере деятельности.

Как перейти на АУСН в 1С

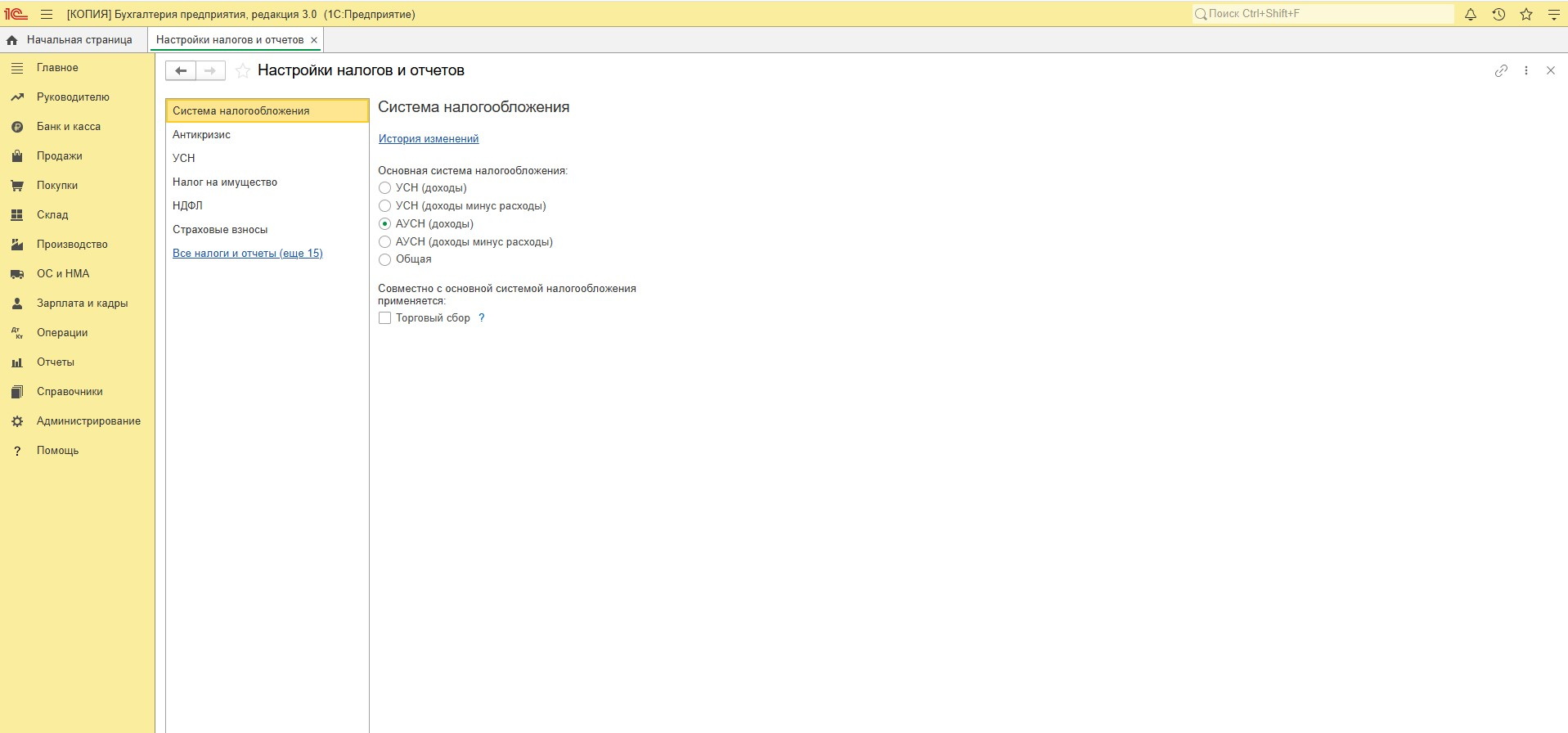

Для действующих организаций, которые пользуются 1С:Бухгалтерией, переход на АвтоУСН будет безболезненный. Нужно всего лишь поменять программные настройки налогового режима вашей фирмы. Для этого:

- Нажмите на раздел «Главное». Откроется список функционала.

- В разделе «Настройки» выберите «Налоги и отчеты».

- В открывшемся списке нас интересует пункт «Система налогообложения».

- Остается выбрать то, как вы решили работать: на «доходах» или на «доходах минус расходы».

Выбор режима для компаний и ИП, кто только приобрел программу 1С:Бухгалтерия, ничем не отличается от настройки для тех, кто уже использует ее. Более полная информация по дальнейшим настройкам есть в информационной системе 1С:ИТС.

Что предпринять, если утратили право на АУСН

Такое может произойти в любой момент, когда нарушится одно из условий применения этого режима налогообложения. Наиболее вероятными нарушениями являются изменения размера дохода и количества сотрудников.

Право теряется в том месяце, когда случилось нарушение хотя бы одного условия, и считается потерянным с первого числа этого месяца. Что же делать в этой ситуации.

Сами сообщите в ФНС об утрате права на АУСН до 15‑го числа последующего месяца. Предприятие автоматом переходит на основную систему налогообложения (ОСНО). Экономически это не выгодно, особенно ИП.

Чтобы такого не произошло, сделайте следующий шаг.

Подайте уведомление в налоговую о переходе на УСН или ЕСХН. Можно вместе с уведомлением о потере права на АУСН. Если ФНС раньше вас заметила факт утраты права и прислала уведомление в ЛК на сайте ФНС или банка об этом, у вас есть 30 дней известить ФНС о переходе на иной режим.

Если предприятия на АвтоУСН ведут учет в ЛК на сайте ФНС или банка, то при потере права придется переходить на учетную программу.